Comment fonctionne un Plan d’Épargne en Actions (PEA) ?

Tout savoir sur le PEA

Un compte d’actions très libre

Contrairement à la plupart des plans et autres livrets d’épargne classiques, le Plan d’Épargne en Actions fonctionne comme un portefeuille d’actions dont la valeur valeur maximale est plafonnée à 150 000 euros. L’avantage principal de ce compte-titres tient au fait que vos gains (plus-values, dividendes…) sont exonérés d’impôts, à condition d’être patient et de n’effectuer aucun retrait avant 5 ans. Autre avantage majeur, le rythme des versements effectués vers un PEA est libre et sans montant minimal obligatoire.

Et en ce qui concerne les actifs éligibles, vous avez l’embarras du choix ! Toute action de société cotée ou non peut en effet être investie dans votre PEA, à condition que l’entreprise concernée ait son siège social situé dans un pays de l’Union Européenne. Des titres financiers tels que les certificats d’investissement (coopératifs ou non) ou les parts de sociétés à responsabilité limitée (SARL) peuvent également être inclus dans le plan. Enfin les fonds collectifs tels que les Sicav, les OPCVM ou les ETFs sont eux aussi éligibles.

Plusieurs variantes possibles

Notez que depuis la loi Pacte de 2019, il existe également des comptes PEA Jeunes, qui fonctionnent de la même manière qu’un PEA classique, mais dont le montant total des versements est cette fois plafonné à 20 000 euros. Pour ouvrir un PEA-Jeunes, le ou la titulaire du compte devra avoir moins de 21 ans ou un statut d’étudiant justifié par une carte d’étudiant, ou bien être titulaire d’une carte d’invalidité.

Les compagnies d’assurances proposent également des Plans d’Épargne en Actions, appelés PEA Assurances. Néanmoins, ceux-ci sont un peu différents puisqu’ils prendront la forme d’un contrat de capitalisation en unités de compte, à l’instar des contrats d’assurance-vie (malgré quelques particularités fiscales). Gardez toutefois en tête qu’il n’est pas possible de détenir à la fois un PEA bancaire et un PEA d’assurances. Vous devrez choisir.

Enfin, sachez qu’il il existe aussi des plans d’épargne en actions dédiés aux petites et moyennes entreprises, logiquement appelés des PEA-PME ou PME-ETI (pour Entreprises de Taille Moyenne). Ceux-ci ont plutôt destinés à être utilisés en complément du PEA classique, pour des raisons que nous détaillerons plus bas.

Comment ouvrir un PEA ?

Toute personne majeure ayant son domicile fiscal sur le territoire français peut ouvrir un unique PEA. Dans le cas des couples mariés ou pacsés, chaque conjoint peut ouvrir un Plan d’Épargne en Actions, bien que les deux personnes appartiennent au même foyer fiscal. Cela permet en quelque sorte de maximiser les bénéfices récoltés par une enveloppe d’investissement combinée de 300 000 euros (150 000 pour chaque conjoint), sans pour autant augmenter le montant final de vos impôts.

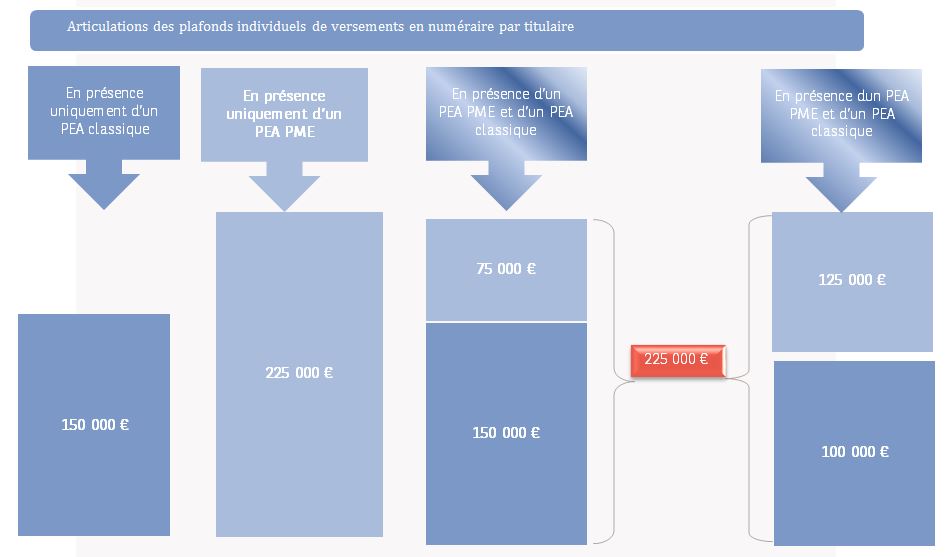

De plus, il est bon de savoir qu’un adulte peut ouvrir un PEA-PME en plus de son PEA classique. Dans ce cas, le plafond maximal de versement combiné des deux enveloppes est de 225 000 euros. Si il est tout à fait possible d’ouvrir uniquement un PEA-PME, ceux-ci offrent moins de possibilités qu’un plan classique, puisqu’ils seront limités aux actifs liés à des petites et moyennes entreprises. De plus, investir dans ces petites structures présentent davantage de risques, car elles sont généralement moins stables que les grandes capitalisations, et disposent de moins de liquidités. Mieux vaut donc profiter de la possibilité de le combiner à un PEA classique.

Quelque soit le type de PEA, vous pouvez l’ouvrir dans n’importe quelle banque ou via un intermédiaire financier qui propose des services d’investissement (un courtier en ligne par exemple). Si vous choisissez de passer par une banque, votre Plan d’Épargne en Actions sera constitué d’un compte-titres mais également d’un compte-espèces qui lui sera associé.

Dans l’absolu, le choix de l’établissement bancaire importe peu, puisque le plafond et les conditions ne changent pas. En revanche, toutes les banques n’appliquent pas les mêmes frais de gestion ! D’ailleurs, les tarifs les plus avantageux se trouvent souvent du côté des courtiers en ligne.

Comment alimenter votre PEA ou récupérer vos gains ?

Les versements

Certains établissements bancaires ou courtiers peuvent vous demander un premier versement minimum pour pouvoir ouvrir votre Plan d’Épargne en Actions. Ensuite, plus aucun montant minimum ne sera exigé, et vous pourrez effectuer vos versements à la fréquence que vous souhaiterez. En revanche, ces versements ne pourront être effectués qu’en espèces, et il vous sera donc impossible de transférer un titre obtenu avant l’ouverture du plan vers ce dernier.

Enfin, sachez que vous pouvez transférer votre plan d’épargne en actions d’un établissement à un autre sans que cela remette en cause l’ancienneté du plan. Cette longévité est une donnée cruciale à bien prendre en compte, car il vous faudra attendre 5 ans à partir du premier versement avant d’effectuer le moindre retrait sur votre plan pour conserver l’exonération fiscale qui rend le PEA si attractif.

Les retraits

En effet, selon la loi Pacte, tout retrait partiel ou total survenant avant 5 ans aura pour effet d’immédiatement clôturer votre Plan d’Épargne en Actions et vous serez alors soumis à une imposition de 30% sur l’ensemble de vos gains. Dans le détail, il s’agit d’une imposition sur le gain net de 12,80% et de prélèvements sociaux à hauteur de 17,20%.

Dans les faits, il existe tout de même quelques exceptions qui ne provoquent ni la clôture du PEA, ni la suspension des avantages fiscaux :

- Votre conjoint ou vous-mêmes êtes licencié, mis en retraite anticipée ou rendu invalide ;

- Vous reprenez ou créez une entreprise ;

- Vous retirez de votre PEA les titres d’une ou plusieurs sociétés en liquidation.

Enfin, dans le cas du décès du titulaire du PEA, le plan sera clôturé mais les avantages fiscaux demeurent pour le(s) bénéficiaire(s) désigné(s).

Si vous n’avez effectué aucun retrait pendant 5 ans à compter du tout premier versement, vous êtes libre de retirer vos gains (dividendes, plus-values) sans qu’ils soient imposables. Des prélèvements sociaux s’appliqueront toutefois.

| Date du retrait | < 5 ans | > 5 ans | ||

| Conséquences du retrait sur le PEA | Clôture immédiate | Pas de clôture | ||

| Prélèvements sociaux | 17,2% | 17,2% | ||

| Taux d’imposition | 12,8% | Exonération de l’impôt sur les gains | ||

| Taxation totale nette | 30% | 17,2% | ||

| Moins-values reportables ? | La même année ou sur les 10 années suivantes | La même année ou sur les 10 années suivantes à condition que le PEA soit liquidé |

Résumé des avantages et inconvénients

Avantages

- +La fiscalité : l’ensemble des gains réalisés par votre PEA est exonéré d’impôts après 5 ans ;

- +Liberté d’investissement : aucun montant minimum n’est requis pour encourager les particuliers à investir, même si ils ne disposent pas d’un gros capital. De plus, vous pouvez décider à quel rythme effectuer vos versements sans la moindre contrainte ;

- +Harmonie entre les établissements bancaires : toutes les banques sont soumises aux mêmes conditions d’ouverture et au même plafond. De plus, un PEA peut être transféré d’un établissement à l’autre sans perte d’avantages ;

- +Complémentarité : vous pouvez ouvrir un PEA-PME en plus du PEA classique ou d’assurances pour augmenter vos gains.

Inconvénients

- –La diversification : en théorie, votre portefeuille ne s’ouvre qu’au marché européen, mais les ETFs peuvent permettre de contourner cette limite ;

- –Les modalités de retrait : récupérer vos gains avant 5 ans vous fait perdre les avantages fiscaux. Le PEA est donc déconseillé pour les investissements à court-terme ;

- –Le risque : les fonds investis dépendent des fluctuations du marché. Vous n’avez pas totalement la main sur votre investissement et le rendement n’est pas certain ;

- –Unicité : Un seul PEA classique ou d’assurance possible par personne.

Vous l’aurez compris, une fois les avantages et inconvénients bien pesés, le Plan d’Épargne en Actions apparait comme un investissement à long terme très intéressant. Alors que les marchés financiers se stabilisent doucement à mesure que la crise sanitaire perdure, ouvrir un tel portefeuille d’investissement dès 2022 semble être un bon moyen de profiter du rebond économique post-covid.

Les informations fournies dans cet article ont pour unique vocation d’être informatives. Sous aucun prétexte, elles ne peuvent être considérées comme des prestations de conseils en investissement financier ou des incitations à investir dans un quelconque produit financier. Investissons.fr a fait des recherches préalables sur les instruments et services financiers évoqués dans cet article, mais ne pourrait en aucun cas être tenu responsable, directement ou indirectement, par tout dommage ou perte causée suite à l’utilisation de ces instruments ou services. Le lecteur est le seul responsable de l’exploitation de l’information fournie et doit impérativement faire ses propres recherches avant d’entreprendre toute action d’investissement.